土地の境界について

ひかり土地家屋調査士法人の二宮です。

土地の境界についてお話したいと思います。

そもそも、土地というのは広くどこまでもつながりをもっているため、そのままの状態で、個人の所有権等の権利を認めるものとすると、どこまでがだれの権利なのかといったことが明確でなく、混乱のもととなってしまいます。そうした要請のなかから、土地を人為的に区画することになり、その区画された土地相互についての境目、つまり境界が生ずることになります。

ところで、土地について境界といった場合、2つの意義があります。ひとつは公法上の境界(不動産登記法上は筆界という)であり、もうひとつは私法上の境界です。

公法上の境界とは、筆(登記記録上の土地の個数の単位で、地番を付されて区画されたもの)を異にして隣接する土地の境目を意味します。A町1丁目1番の土地とA町1丁目2番の土地との境目はどこかということです。

この場合、各土地の所有者が誰であるかということとは関係ありません。したがって、この公法上の境界(筆界)の意義での境界は、国のみが定められるものであって、性質上、最初から客観的に定まっていて、関係当事者の合意によって決まるものではないのです。公法上の境界について争いが生ずれば、筆界特定手続きによるか、さらには裁判所における境界確定の訴えによって解決することになります。

これに対し、私法上の境界とは、土地の所有権の範囲の問題であり、隣接する土地の所有権の境目を意味します。(所有権界ともいいます)

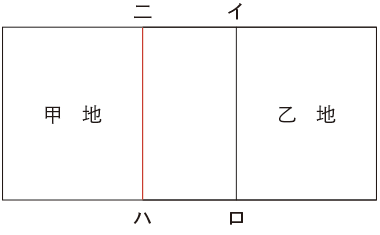

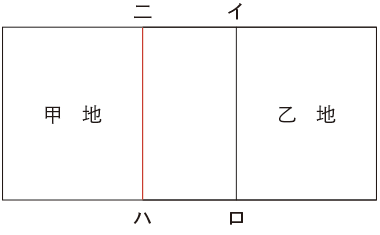

公法上の境界(筆界)と私法上の境界(所有権界)との関係を図によって説明しますと、甲地と乙地との筆界がイ、ロを直線で結んだ線とした場合、それが同時に所有権界の範囲と同じならば、筆界と所有権界とが一致していることになります。

しかし、土地の所有権は、1筆の土地の一部についても取得できますから、乙地の所有者が、公法上の境界を越えて、甲地の一部であるニ、ハを直線で結んだ線まで時効取得や一部売買等によって所有権を取得しているとすれば、不一致が生ずることになります。つまり、図においては、筆界はイ、ロですが、所有権界はニ、ハであり、それぞれ別になり、分離することになるのです。

大部分の場合、筆界と所有権界は一致しております。しかしながら、上記の通り過去に一部売買等の経緯があったが、当時、契約書等の取り交わしもせず、また、当該権利の移転について登記記録に反映させていないまま、過去の売買契約の事実を知らない者同士が土地を継承した後境界確認行うと、認識に相違が生じトラブルの原因となります。例え親族同士であっても、親、子、孫と代が変わる事により、不動産と同時に過去の事実も継承されれば良いのですが、実際には上手く継承できていないものです。

このような事から不動産について権利の移転が発生した時には、登記記録に反映させておく事が一番です。最低限、契約書面に図面等を添付し、明示しておく必要があります。

2017年9月20日 | 司法書士ブログ / Posted: otts

取締役会非設置会社の代表取締役の地位のみを辞任する場合

お客様から会社の代表取締役を交代される商業登記のご依頼頂きました。

取締役会非設置会社の法人様で、現代表取締役は代表取締役のみを辞任し、平取締役へ、また、現平取締役を代表取締役へ変更するというご依頼でした。

当初は辞任登記だから辞任届と新代表取締役を選任する株主総会議事録を法務局に提出しておけば良いと考えておりましたが、それは取締役会設置会社の話で、今回の事案のような取締役会非設置会社においては「取締役と代表取締役の地位の一体化」という一般的には聞きなれないような内容が論点となる手続でした。

この事案は、現代表者を選任した方法により法務局に提出する書類は3パターンに分けられます。

- 定款の定めに基づく取締役の互選によって代表取締役を選定した場合

取締役と代表取締役の地位は一体化していないので、代表取締役の地位のみを辞任することができます。

よって、代表取締役からの辞任届が必要書類になります。

- 定款又は株主総会決議によって代表取締役を選定した場合

取締役と代表取締役の地位が一体化して、定款又は株主総会決議による会社の一方的意思表示により定められているため、代表取締役の辞任届のみですることはできません。

再度、定款変更又は株主総会の承認が必要になります。

よって、定款変更を決議し、又は辞任の承認を決議した株主総会議事録が必要書類になります。

- 取締役各自が会社を代表している場合

取締役と代表取締役の地位が完全に一体化しており、法律上当然に取締役が代表権を有しているため、定款変更を行わない限り、代表取締役の地位のみの辞任をすることはできません。

今回、法人様の定款を確認させて頂いたところ②のケースでしたので、現代表者様の辞任を株主総会決議で承認し、新代表者様を選任する手続きを行い、代表者取締役を交代させる登記を完了させることができました。

商業登記をご依頼頂く際には、登記簿で法人の役員構成を確認するだけでなく、法人のルールを定めている定款も確認することが必要であると改めて感じさせられたご依頼でした。

2017年4月18日 | 司法書士ブログ / Posted: ひかり司法書士法人

相続による負債・親族トラブルを避けるには・・・

お探しのページは下記へ移動しました。

http://hikari-souzoku.com/blog/souzoku-fusai

2017年3月3日 | 司法書士ブログ / Posted: ひかり司法書士法人

測量とは? 測量ってどんな事をしているの?

お探しのページは下記へ移動しました。

http://hikari-souzoku.com/blog/sokuryou-toha

2017年2月27日 | 土地家屋調査士ブログ / Posted: ひかり司法書士法人

相続による不動産の名義変更に権利証は必要か?

お探しのページは下記へ移動しました。

http://hikari-souzoku.com/blog/souzoku-kenrisho

2017年2月13日 | 司法書士ブログ / Posted: ひかり司法書士法人